Parliamo in questo articolo sempre di come leggere la Centrale Rischi, uno dei temi più trascurati dalla piccola e media azienda ma il più delle volte cruciale se devi richiedere un finanziamento da una banca.

Parliamo in questo articolo sempre di come leggere la Centrale Rischi, uno dei temi più trascurati dalla piccola e media azienda ma il più delle volte cruciale se devi richiedere un finanziamento da una banca.

Hai visto il video gratis sulla Centrale dei Rischi? Se non lo hai ancora fatto ti invito ad inserire la tua mail nel modulo qui a destra. Se lo hai già fatto saprai come funziona la CR e inoltre avrai già appreso i piccoli trucchi per migliorare il rating che ottieni dalle banche.

Non ti sono ancora chiari gli accorgimenti e i passi da seguire che ho indicato nel video? Bene, allora ti voglio mostrare un esempio chiarificatore che riuscirà certamente a farti capire come gestire i rapporti con le banche e come leggere la Centrale Rischi!

Esempio di come leggere la Centrale Rischi

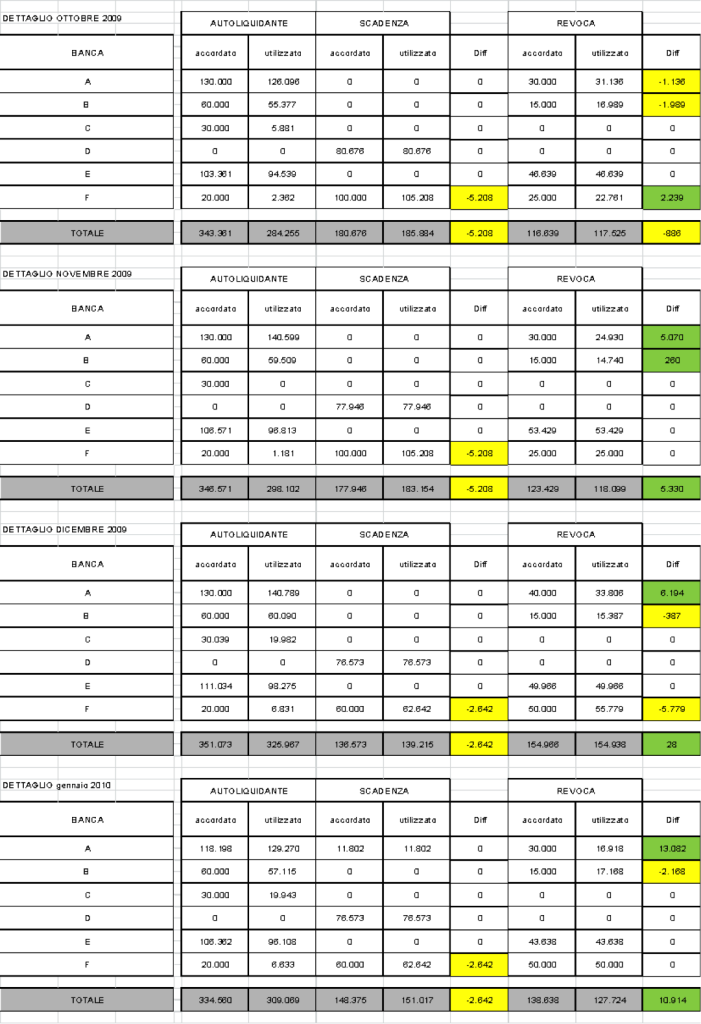

Qui sotto ti riporto le CR (reali) di una azienda con 6 differenti banche con le quali aveva dei rapporti aperti. Il periodo parte da Ottobre 2009 e finisce con la Centrale Rischi di Dicembre. Le banche sono rappresentate dalle lettere A, B, C, D, E, F.

Partiamo con ottobre 2009:

Come suggerito nel video (e nel relativo articolo) devi mantenere una composizione adeguata delle diverse linee di credito (scoperti c/c, finanziamenti, anticipi fatture,…). Nell’esempio l’azienda ha un buon bilanciamento tra Autoliquidante e Revoca con le banche A, B ed E; con la D ha solamente un finanziamento a medio/lungo termine e quindi tutto ok; con le banche C e F invece c’è qualcosa che non convince.

Con la prima infatti, a fronte di una linea di anticipi commerciali (“Autoliquidante”) non abbiamo la relativa linea di scoperto di c/c (“Revoca”), che come ho spiegato nel video è invece indispensabile avere perché qualora un cliente non dovesse pagare una tua fattura la banca non avrebbe un c/c da dove prelevare i soldi per coprire il “buco” e ti manderebbe dunque in sconfinamento.

Con la seconda invece la Revoca di € 25.000 è eccessiva rispetto ai soli € 20.000 di Autoliquidante.

Con le banche C e F notiamo inoltre che l’utilizzato sull’autoliquidante è molto inferiore agli importi accordati dalla banca. Perché pagare per mantenere delle linee di credito inutilizzate? Vediamo nelle prossime CR se si è trattato di un mese isolato o se è qualcosa di permanente (e quindi da correggere).

Livello di utilizzo

Passiamo al livello di utilizzato. Oltre a ciò sopra visto per le banche C e F si nota come le linee a revoca siano invece “impiccate”, ovvero utilizzate a pieno per l’intero importo concesso e oltre. Ho evidenziato in giallo gli sconfinamenti. Non era meglio una linea aggiuntiva, magari di importo molto limitato, con la banca C? Avrebbe migliorato la composizione delle linee ed evitato i due sconfinamenti…

Sui finanziamenti a medio/lungo termine abbiamo con la banca D € 80.676 in regolare ammortamento ed € 100.000 con la banca F. Su questa linea l’azienda non ha pagato la rata in scadenza di € 5.000 (ai quali si aggiungono € 208 di interessi), che costituisce l’insoluto evidenziato in giallo.

Cosa poteva fare l’azienda in mancanza dei soldi per pagare la rata in scadenza (le linee a revoca sono infatti già in sconfino o comunque non del tutto capienti)? Avrebbe certamente dovuto attingere dalla linea a revoca di € 25.000 la cifra necessaria a saldare la rata, pur andando in sconfinamento! Sempre meglio le linee a revoca che quelle a scadenza come abbiamo detto nel video!

In alternativa avrebbe almeno potuto evitare lo sconfinamento con la banca A (oppure con la B), prelevando i soldi dalla linea sottoutilizzata a revoca con la banca F (€ 2.239 disponibili sul c/c). In questo caso sarebbe rimasta impagata la rata del finanziamento ma ci sarebbe solamente una linea a revoca in sconfinamento.

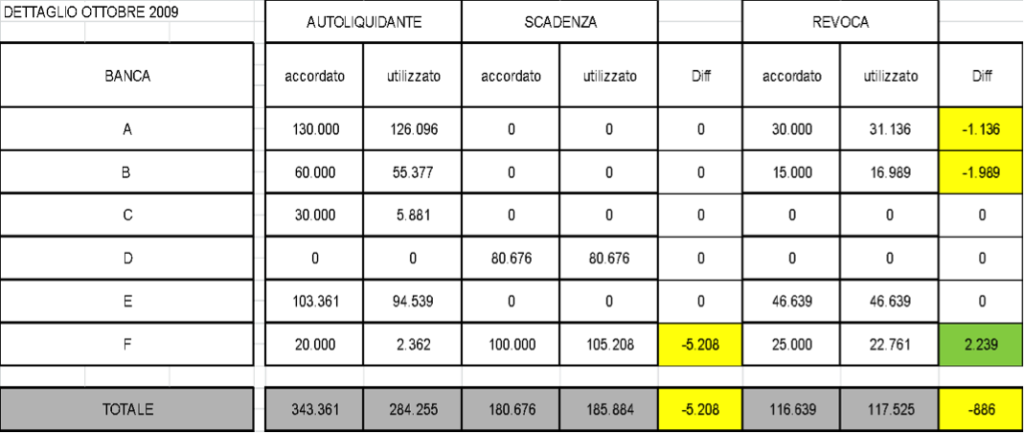

Continuano l’esempio per scoprire come leggere la Centrale Rischi: passiamo a Novembre 2009:

Rimane stabile e positiva la conduzione dei rapporti con le banche D ed E.

Con le banche C ed F invece permane la composizione sbilanciata delle fonti di finanziamento: la prima non ha un c/c di copertura per gli anticipi fatture, che inoltre sono inutilizzati confermando l’inutile (e costosa) presenza di questa linea di credito; anche con la seconda banca si nota la linea autoliquidante praticamente inutilizzata e l’importo eccessivo accordato a revoca.

Infine la situazione della rata impagata sul finanziamento con la banca F. La somma viene segnalata per il secondo mese di fila in CR come ancora impagata, pur in presenza di soldi non utilizzati sui conti correnti con le banche A e B in grado di coprire totalmente il pagamento della rata. L’azienda avrebbe potuto/dovuto provvedere al pagamento attingendo da queste linee di credito.

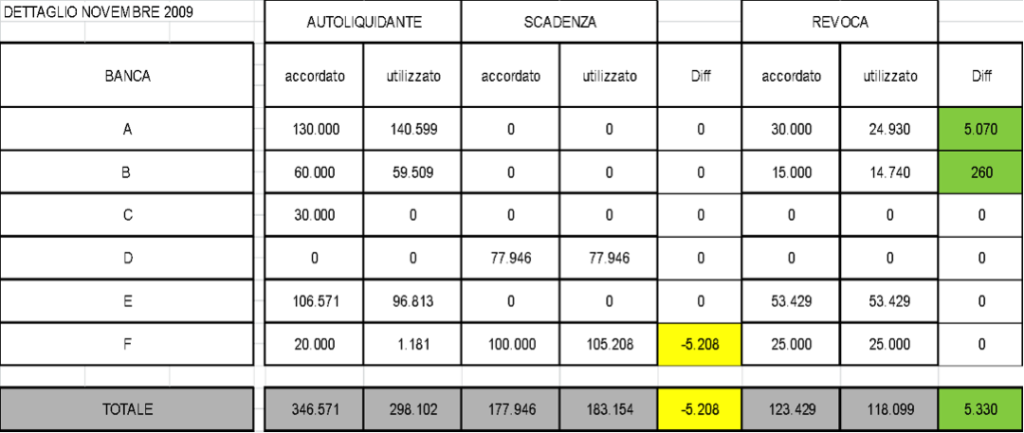

Vediamo Dicembre 2009:

Con la banca C rimane l’assenza di scoperto, anche se almeno l’autoliquidante sembra essere parzialmente tornato utile. Con la F invece la linea autoliquidante rimane sempre sottoutilizzata.

Con le banche D ed E rimane invariata la situazione.

Nel frattempo, avendo venduto alcuni titoli, l’azienda riesce ad estinguere parte del capitale del finanziamento con la banca F (che passa da € 100.000 ad € 60.000), che però mantiene ancora una parte arretrata impagata per € 2.642.

Anche in questo caso la disponibilità di ben € 6.194 presente sulla linea a revoca con la banca A avrebbe coperto ampiamente lo sconfinamento; la posizione invece viene segnalata con lo stato 81 in centrale rischi (sconfinamento di durata ormai maggiore di 90 giorni). Tutto ciò porta a gravi danni per l’azienda, che invece avrebbe potuto facilmente rimediare alla situazione con semplici accorgimenti nell’utilizzo delle linee di credito.

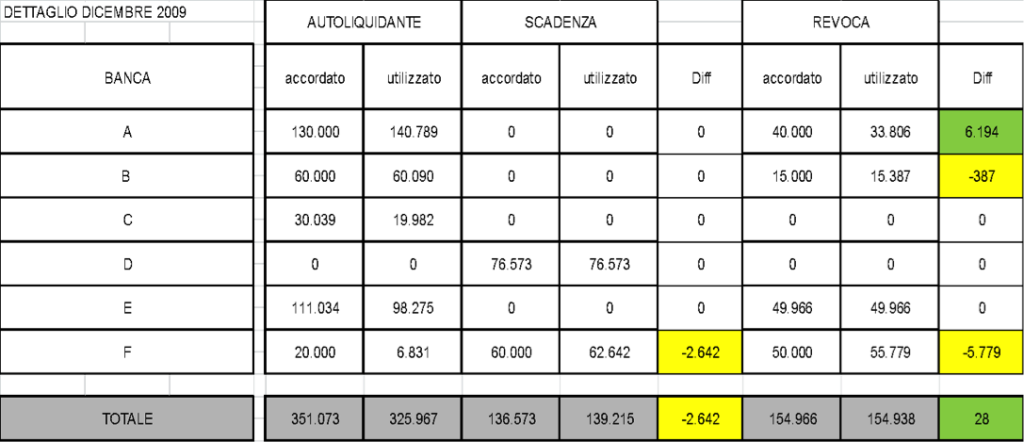

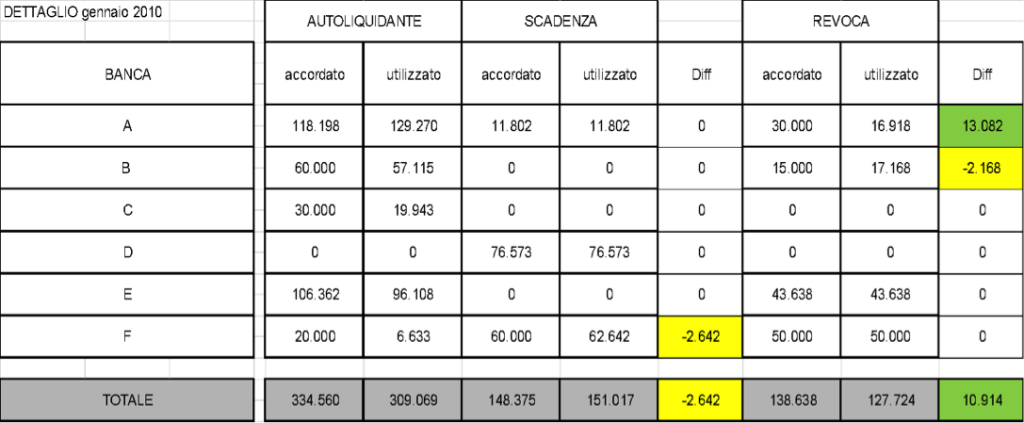

Vediamo infine Gennaio 2010:

Rimangono sempre uguali le situazioni con le banche D ed E, così come gli sbilanciamenti presenti con C ed F.

Il mutuo residuato ad € 60.000 rimane ancora insoluto per € 2.642 e ormai in PAST DUE.

L’azienda molto probabilmente a questo punto non può più ricorrere all’avanzo presente sulla banca A per coprire la rata impagata: la banca A infatti ha concesso un finanziamento di € 11.802 all’azienda presumibilmente per rientrare da alcune fatture andate impagate il mese precedente (dove si nota in effetti un utilizzato superiore al concesso – € 140.789 contro € 130.000 concessi) e dunque i soldi presenti nel conto a revoca non sarebbero resi disponibili.

Rimarrebbe ancora la possibilità di aumentare lo sconfinamento sulla banca B per sanare la rata del finanziamento in PAST DUE, anche se la situazione è diventata ormai deteriorata.

Come hai visto in questo esempio su come leggere la Centrale Rischi dunque, le azioni/strategie da adottare per evitare problematiche e difficoltà con le banche e la CR sono molto semplici e di facile attuazione. Una semplice attività di controllo, effettuata un giorno al mese, può consentire di individuare le lacune e gli errori nell’utilizzo dei conti correnti; le conseguenti azioni da intraprendere, seguendo i consigli spiegati nel nostro video, saranno talmente semplici da risultare quasi banali….

Alla prossima e mi raccomando scaricate il video gratuito su come leggere la Centrale Rischi!